Короткая предыстория: в этом году команда Рейтинга Рунета провела десятки развернутых интервью с заказчиками digital-услуг. Мы хотели услышать, как клиенты выбирают подрядчиков (по ссылке — отдельная статья на Хабре с итогами).

Для многих опрошенных оказалось важным, чтобы будущий подрядчик имел подтверждённый опыт работы с компаниями, похожими на его бизнес по специфике и по размеру. Что логично.

По этой причине у Рейтинга Рунета появились тематические срезы (например, «рейтинг SEO-компаний, сотрудничающих с банками в 2022 году»), и поэтому мы сейчас делаем серию статей об отраслевой экспертизе: агентства могут поделиться опытом, а клиенты могут оценить, насколько подрядчик владеет темой.

Для сегодняшнего материала мы попросили агентства, у которых есть подтверждённый опыт работы с банковскими и финансовыми организациями дать практические советы по маркетингу и брендингу.

Содержание материала

Для клиентов: вам есть, что сказать или посоветовать подрядчикам? Напишите об этом в комментариях или на почту fomin@ratingruneta.ru.

Аналитические материалы Рейтинг Рунета публикует в блоге на VC и в телеграм-канале.

Подписчиков ждут статьи с анализом digital-рынка, советы по выбору и работе с подрядчиками, полезные инсайды для исполнителей.

Присоединяйтесь!

Создайте конкурс на workspace.ru – получите предложения от участников CMS Magazine по цене и срокам. Это бесплатно и займет 5 минут. В каталоге 15 617 диджитал-агентств, готовых вам помочь – выберите и сэкономьте до 30%.

Создать конкурс →

Алексей Губерман, руководитель SEO-отдела в «Ашманов и партнеры»

Продвижение банковских сайтов: что изменилось и почему SEO «как раньше» уже не работает?

Из года в год мы наблюдаем тенденцию на усложнение SEO: все большее количество бизнесовых, маркетинговых и поисковых факторов оказывают влияние на скорость и качество продвижения сайтов.

Для сайтов банковской ниши в 2022 году стратегия продвижения должна строиться с учетом следующих важных моментов:

коммерческого потенциала вашего сайта и сайтов конкурентов;

хороших внешних и внутренних поведенческих факторов;

качества продукта;

а также положительного репутационного фона.

Важно понимать, что до 2021 года продвижение сайтов банков, в основном, строилось на рекомендациях: технических, трафиковых, поведенческих, коммерческих, учёте тональности упоминаний банка и заполнении поисковой выдачи (SSO).

Однако в2021-2022 году ситуация изменилась: в ранжировании финансовых сайтов появились новые тенденции, связанные в том числе с введением новых алгоритмов поисковых систем.

Рассмотрим подробнее ниже, как сайтам банковской тематики выстраивать продвижение в поиске.

Возможно ли обойти агрегаторы и маркетплейсы в Яндексе?

С точки зрения коммерческого потенциала сайта Яндекс всё еще отдает предпочтение агрегаторам и маркетплейсам, то есть большим сайтам с широким ассортиментом.

Конкурировать по большинству запросов с такими сайтами не получится. Однако можно поработать над расширением ассортимента.

Так, мы рекомендуем указывать на коммерческих страницах максимально возможное количество услуг: например, отобразить на странице дебетовых карт все возможные их варианты, как это делает Альфа-банк.

Если стольких видов карт, кредитов или других услуг нет, создавайте страницы с узким интентом.

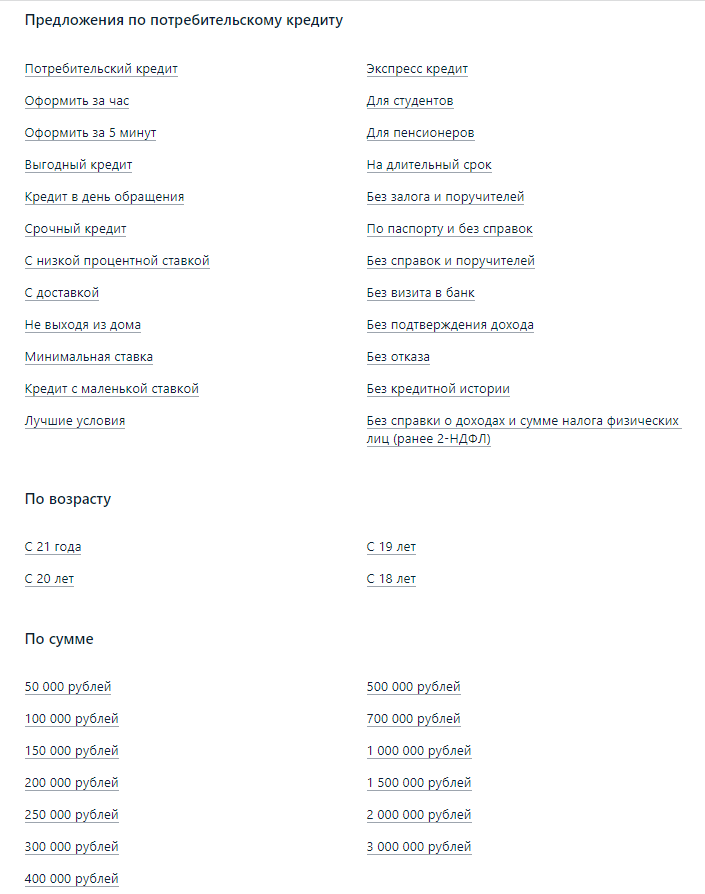

На рисунке представлено решение по кредитам: отображены кредиты на разные суммы, разные цели, возрастные группы, условия по срокам и так далее.

Создание таких страниц позволит не только увеличить ассортимент, но и закрыть узкие потребности пользователей, приведя их на целевую страницу.

Как заставить Google полюбить ваш сайт?

В отличие от Яндекса, Google чуть меньше ориентирован на ассортимент. Он отдает предпочтение сайтам, которые предоставляют наиболее достоверную, качественную, полезную информацию для пользователей.

С точки зрения поисковика, такую информацию дают сами банки, а не посредники-агрегаторы.

Этой поисковой системе надо показать, что банк качественный и ему можно доверять:

Это делают, прежде всего, через раздел «О компании» и работу с контентом.

Все эти реквизиты, свидетельства, юридические документы демонстрируют и поисковым роботам, и пользователям, что банк авторитетный и ему можно доверять.

Цены и тарифы — еще один обязательный элемент. Банк не всегда может указать точные суммы, потому что они рассчитываются индивидуально.

Поэтому хорошим решением станет такой сервис, как калькулятор, где пользователи смогут сами рассчитать ежемесячный платеж. Это заодно улучшит поведенческие свойства сайта. Люди будут смотреть, выбирать, двигать ползунки и проведут на сайте больше времени.

В частности, статьи должны быть созданы теми людьми, которые разбираются в банковских продуктах и деятельности. Экспертов надо представить на сайте с фото, с краткой биографической справкой, которая подтвердит профессионализм.

Не забывайте про обновления алгоритмов

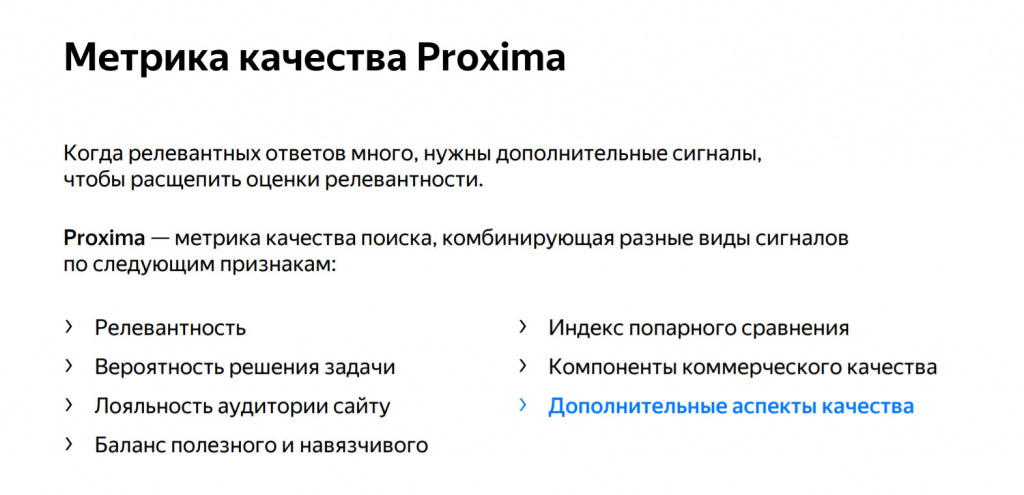

В 2021 год Яндекс анонсировал расширение алгоритма Proxima: алгоритм был «размножен» на новые, дополнительные аспекты (сигналы) оценки качества и доверия пользователей «антикачество» и «профицит».

Если коротко, то алгоритм «антикачество» ставит под риск определенные типы недобросовестных сайтов: здесь в игру вступает всё, что касается репутации бренда, отзывов, информационного фона и так далее. Метрика «профицит» характеризует успешность решения задачи пользователями на вашем ресурсе.

Вычисляется она как сумма результатов взаимодействий с элементами поисковой выдачи. Успешные взаимодействия увеличивают профицит, не успешные — уменьшают. Подробнее о работе новых сигналов можно почитать в нашей статье.

Таким образом, поисковики обращают внимание не только на качество продукта, но и на то, как пользователь взаимодействует с банком, насколько качественно банк отрабатывает эту коммуникацию и по каким каналам.

Мы получаем целостную стратегию, которая включает в себя все детали: работы по сайту, работа с бизнес-процессами и поисковым пространством проводятся в рамках единого подхода, что повышает их общую эффективность.

Где искать дополнительные точки роста?

Что делать, если все описанные возможности исчерпаны и кажется, что продвижение уперлось в потолок? Есть ещё несколько возможностей.

Выход в регионы: сделайте на сайте страницы по услугам в конкретным регионах (по типу «Кредит наличными в Москве», «Кредит наличными в Туле» и так далее). Конечно, сначала надо провести аналитику и понимать, где есть отделения банка и откуда люди приходят на сайт.

Увеличение цитируемости: информируйте СМИ и профильные сайты о ваших новых продуктах, мотивируйте пользователей упоминать банк или его продукт. Это косвенно улучшает трафик на сайт.

Дополнительные сервисы: добавьте на сайт заказ билетов, бронь отелей и т.п. Так создается экосистема, в которую пользователи приходят не только для того, чтобы оформить кредит, например, на путешествие, но и чтобы найти дополнительную информацию.

Коллаборация с другими брендами и организациями. Пример: банк ВТБ в сотрудничестве с транспортом Москвы информирует о возможности оплаты проезда банковскими картами и о бонусах для держателей разных типов карт.

Это дополнительные инфоповоды, дополнительная реклама бренда. Они увеличивают прямой трафик на сайт и лиды, а также работает на имидж банка

Развитие блога на сайте. Если рассматривать карту пути пользователя, то первый этап — осознание потребности.

Пример: человеку нужен не кредит как таковой, а он хочет дом у моря, но для покупки нужен кредит. Если идти от ранней потребности, вы сможете предоставлять информацию по всем этапам воронки, привлекая и удерживая интерес пользователя.

Пример: мы работали с блогом на сайте банка Райффайзен. Статьи размещали, отталкиваясь от того, что интересно пользователю в финансовой сфере, опирались на информационные запросы.

Также мы оптимизировали тексты и добавляли элементы, которые соответствуют алгоритму YMYL Google. Нам удалось в несколько раз увеличить видимость сайта банка и трафик на сайт.

Выводы

Выводы по финансовой тематике можно сделать следующие: агрегаторы всё ещё являются доминаторами и самыми качественными ресурсами с точки зрения поисковых систем.

Но и для сайтов-банков есть положительная новость. Попасть в лидеры тематики можно, развивая экспертность и более качественно предоставляя информацию на сайте.

Обновленные алгоритмы Google и Яндекс как раз направлены на награду таких качественных сайтов, вызывающих доверие пользователей, хорошими позициями.

Кроме этого, в топ-10 Яндекса также появляются сайты банков, в первую очередь, за счет высокого уровня брендового трафика и развития сопроводительных продуктов.

Владимир Короленко, руководитель SEO-отдела в Kite

Мы работали с двумя банками (Тинькофф и ещё один NDA из ТОП-5) и увеличили им трафик по согласованным разделам в 6 раз.

Важные нюансы, с которыми столкнулись в этой тематике:

Повышенные требования к уровню аналитики на проекте. Необходимо чётко понимать причины роста или падения страниц, запросов и уметь донести до клиента важность внедрений в цифрах.

Важность коммуникаций с клиентом. Важно совмещение стратегии агентства с in-house командой. Чтобы агентство дополняло экспертизой и помогало руками, а in-house помогал с коммуникациями с отделами и доводил до внедрения.

Без отличного проджект-менеджера не обойтись, он связующее звено между SEO и клиентом. Он необходим для коммуникаций с продуктовым маркетингом на одном языке и координации ресурсов агентства, чтобы реализовать поставленные цели.

Поиск точек роста, которые не ограничиваются неохваченной семантикой. Подобные проекты уже, как правило, хорошо оптимизированы, и сложность работы с ними заключается в том, чтобы работать с ними не как с сайтом, а как с продуктом, и поиске тех способов дать целевой трафик, которые не будут противоречить видению развитию проекта клиентом.

Один из сайтов был реализован на технологии SPA. Cайтам на этой технологии всегда приходится уделять больше времени технической оптимизации: мониторинг корректного рендеринга и поиск критических ошибок, которые бы помешали корректной индексации.

Подробнее про один из кейсов, где мы показали пятикратный рост трафика на Тинькофф.Инвестициях вы можете почитать здесь.

Ольга Широкова, руководитель группы контекстной рекламы в

Контекстная реклама в сфере банковских услуг имеет свои определённые нюансы. Отрасль отличается жёсткой конкуренцией и достаточно высокими рекламными бюджетами.

Главные ошибки

Показывать рекламу абсолютно всем пользователям. Важно исключать аудитории на основе выгрузок из CRM клиента, которые не прошли внутренний скоринг банка. Так отсекаются пользователи, которых банк не одобрит к выдаче кредитов.

При оптимизации РК не учитывать данные внутренней статистики по конечным выдачам. Можно привести множество заявок и по относительно низкой стоимости, но бОльшая их часть не дойдет до получения кредита.

Важно учитывать не только данные по конечным выдачам, но и смотреть на промежуточный этап — одобрение. Так как заявки могут быть с низкой стоимостью, а одобрения — с высокой.

Недооценивать вклад медийной рекламы. Медийка существенно влияет на успех контекстной рекламы. Она работает на увеличение узнаваемости и впоследствии формирует спрос на бренд. Однако, такую рекламу нельзя оценивать, как performance — по тем же критериям и KPI. Так как задачи у обоих инструментов «в моменте» разные.

Недооценивать роль посадочных страниц. Можно настроить идеальные РК, но без хорошо проработанной посадочной все усилия будут напрасны.

Слишком мелкое «дробление» кампаний: на гео, по типам устройств и так далее. Сегодня в большинстве проектов используются конверсионные автостратегии. Их использование предполагает пересмотр структуры аккаунта. Если при этом «дробление» слишком мелкое, то статистика будет размыта, и стратегии станет сложно обучаться.

Лучшие практики

Каждому продукту — свой аккаунт. Это необходимо для эффективного управления бюджетом. Так как для сферы банковских услуг характерно строгое медиапланирование по всем продуктам.

Каждому типу семантики — своя отдельная РК. Исключением могут быть кампании в РСЯ, так как при использовании конверсионных автостратегий нужны собственные данные для обучения. Отдельные кампании тут будут менее эффективны.

Must have для любого банка — выкупать максимум брендового трафика. При одинаковых условиях (особенно по кредитам) крайне важно выкупать «своих». Иначе клиент попросту уйдет к конкуренту.

«Креативы «без воды»». Для кредитных продуктов важны конкретные цифры: размер ставки, размер кэшбэка по картам. Для инвестирования это надёжность и удобство.

Регулярно отслеживать выдачу и следить за конкурентами. Если у конкурента будут более выигрышные предложения, например, по количеству дней без процентов (для кредитных карт), то необходимо менять это УТП на другие преимущества.

«Держать руку на пульсе». Важно постоянно следить за трендами, за экономической обстановкой в стране и мире. Это необходимо для быстрого реагирования по расширению/исключению определенной семантики, площадок, внесения правок в тексты и так далее.

Регулярные тестирования. Это поможет оценить эффективность креативов. Зачастую какие-то гипотезы могут быть неочевидными, поэтому каждую нужно проверить тестом.

Тщательно подходить к выбору семантики. По кредитным продуктам важно внимательно отсеивать неплатежеспособную аудиторию по определённым запросам.

Например, «кредиты с высокой одобряемостью» / «получить кредит с плохой кредитной историей». Как правило подобная аудитория охотно оставляет заявки. Они выходят по приемлемой цене, но до конечных выдач доходят крайне редко, так как не проходят внутренний скоринг.

«Мастер кампаний, оказывается, работает!». На начальном этапе было много сомнений по поводу запуска этого инструмента для финсектора.

Смущало управление, например, отсутствие нормальной минусовки на поиске (сейчас Яндекс уже добавил такую возможность).

Но запрет рекламы в Google способствовал запуску теста инструмента Яндекса. По истечению теста результаты оказались хорошие, причем не только по первому этапу воронки — заявке, но и по одобрениям / выдачам.

Сейчас можно использовать мастер кампаний в полном объеме по всем банковским продуктам. Важно вовремя менять неэффективные элементы объявлений — от заголовков до изображений, а также не забывать про видео форматы.

Максим Рыбаков, проект-директор в Студия Чижова

Социальные сети — это современный и эффективный маркетинговый инструмент для банков, но при одном условии: SMM делается ради результата, а не просто чтобы был. Это важно.

А теперь подробнее о том, на что обратить основное внимание при продвижении бизнеса в банковской сфере.

Выстроите стратегию, которая решает бизнес-задачи

С помощью соцсетей можно решать две основные задачи бизнеса: улучшение имиджа и увеличение продаж. Стратегия может решать обе сразу, но что-то одно должно быть главным.

На первом плане либо снижение цены охвата, либо цены продажи.

Для банков непосредственные продажи в соцсетях могут иметь только косвенное значение из-за длинного периода созревания клиента и воронки, которая предполагает множество касаний с потенциальным покупателем банковских услуг. Влияние SMM на продажи в таких условиях очень сложно измерить.

Поэтому основная цель продвижения в соцсетях — это имидж и повышение узнаваемости. Привлекаем аудиторию, удерживаем при помощи контента, рассылок и различных игровых механик.

В этом плане, маскот «Сбера» Сберкот — шикарный пример SMM для банков. Используя различные игровые механики, они знакомят пользователей с банковскими продуктами, тем самым не напрягая и не перегружая их.

Работайте над созданием лояльного комьюнити

С точки зрения аудитории, банки вынуждены работать в достаточно токсичной среде. Финансы — очень чувствительная составляющая жизни современного человека, поэтому соцсети принимают на себя огромное количество негатива со стороны клиентов.

Лояльные пользователи соцсетей участвуют в дискуссиях, отвечают на вопросы других клиентов и в целом благотворно влияют на градус накала в комментариях.

И самое главное: лояльной аудитории проще продавать банковские услуги.

Чтобы повысить лояльность, можно разработать систему поощрения активных пользователей, стимулировать обсуждение различных вопросов на околофинансовую тематику, помогать пользователям решать проблемы с помощью социальных сетей.

Сложно придумать что-то хуже, чем просто закрыть комментарии и лишить подписчиков права голоса.

С помощью контента объедините пользователей соцсетей вокруг проблемы

Многие банковские сообщества в соцсетях пытаются создавать контент вокруг бренда.

Но.

Пользователей соцсетей объединяет не бренд, а решение общей проблемы. Сформулируйте проблему, вокруг которой будет создаваться сообщество.

Например:

развитие финансовой грамотности;

управление малым бизнесом;

инвестирование и сохранение финансов.

Весь контент в сообществе банка должен обращаться вокруг этой проблемы: вовлекайте людей в общение, рассказывайте о тех или иных ее аспектах, обучайте, как ее решить при помощи банковских продуктов.

Сергей Стукалов, директор практики digital-коммуникаций компании «Михайлов и Партнеры»

Сложившееся ситуация в экономике диктует банкам определенную логику продвижения в соцсетях:

Приоритет сервисной коммуникации над продажами. Пишем о том, что действительно нужно аудитории:

как переводить деньги родственникам, когда привычные системы отключают?

как сохранить доступ к приложению, если вы обслуживаетесь в санкционном банке?

где и как снять валюту?

Оптимизация расходов за счет собственных ресурсов. До последнего момента для многих банков не стоял вопрос, как оптимизировать расходы на привлечение аудитории в соцсетях.

Сейчас агентствам стало легче реализовать активации, например, из мобильного приложения и через смс перевести аудиторию на подписку в телеграм-канал. Результаты таких активаций экономят миллионы рублей рекламного бюджета.

Возрастает роль мониторинга и реагирования в соцсетях. Важно, оперативно решать клиентские кейсы, предлагая общественности результат.

Выстраивать и контролировать фон комментариев не только в корпоративных аккаунтов, но во всей банковской и финансовой тематике, где прямо не упоминается бренд, но возможно оставить там нужные смыслы.

Мария Фальчикова, Client Services Director в MediaGuru

Банковская сфера испытала довольно серьезные изменения в связи с последними событиями. Продуктовые линейки серьезно пересматривались, ставки по ним постоянно менялись. Что изменилось в наших сплитах инструментов и какие выводы мы сделали к сегодняшнему дню:

кардинально усилили кампании в оставшихся соцсетях (увеличили бюджет в 3 раза по сравнению с началом года). Видим, что на сегодняшний день MyTarget показывает результат значительно лучше, чем VK;

первое время опасались рекламировать потребительские кредиты, боялись поймать негатив аудитории к брендам банков из-за выросшей ставки. Однако интерес аудитории к кредитам ничуть не упал, цифры по количеству заявок мы видим аналогичные началу года. Здесь никаких изменений;

cтабильно хорошо во всех каналах работает look-a-like;

cоветуем обязательно использовать геопродукты (Яндекс Карты и 2GIS). Они отлично работают в банковской тематике.

Антон Рожков, ведущий интернет-маркетолог и аналитик в IT-Agency

Для финансовых B2B- и для B2C-продуктов нужны разные подходы.

Для b2b

Сейчас с брендовой рекламы приходят лиды с самой адекватной стоимостью. Эффективность таких кампании зависит от известности бренда. Понятно, что растить бренд — это долго и сложно.

При текущем уровне конкуренции это как минимум два года инвестиций, в течение которых стоимость лида будет снижаться.

Если говорить о продуктах, эффективнее всего продвигать открытие счёта. Но реклама будет работать в основном на тех, кто только-только зарегистрировал бизнес.

Здесь до сих пор дешёвыми каналами остаются прямые обзвоны и привлечение через партнёров. При запуске небрендовой рекламы важно отладить всю цепочку привлечения.

Короткая предыстория: в этом году команда Рейтинга Рунета провела десятки развернутых интервью с заказчиками digital-услуг. Мы хотели услышать, как клиенты выбирают подрядчиков (по ссылке — отдельная статья на Хабре с итогами).

Для многих опрошенных оказалось важным, чтобы будущий подрядчик имел подтверждённый опыт работы с компаниями, похожими на его бизнес по специфике и по размеру. Что логично.

По этой причине у Рейтинга Рунета появились тематические срезы (например, «рейтинг SEO-компаний, сотрудничающих с банками в 2022 году»), и поэтому мы сейчас делаем серию статей об отраслевой экспертизе: агентства могут поделиться опытом, а клиенты могут оценить, насколько подрядчик владеет темой.

Для сегодняшнего материала мы попросили агентства, у которых есть подтверждённый опыт работы с банковскими и финансовыми организациями дать практические советы по маркетингу и брендингу.

Содержание материала

Для клиентов: вам есть, что сказать или посоветовать подрядчикам? Напишите об этом в комментариях или на почту fomin@ratingruneta.ru.

Аналитические материалы Рейтинг Рунета публикует в блоге на VC и в телеграм-канале.

Подписчиков ждут статьи с анализом digital-рынка, советы по выбору и работе с подрядчиками, полезные инсайды для исполнителей.

Присоединяйтесь!

Создайте конкурс на workspace.ru – получите предложения от участников CMS Magazine по цене и срокам. Это бесплатно и займет 5 минут. В каталоге 15 617 диджитал-агентств, готовых вам помочь – выберите и сэкономьте до 30%.

Создать конкурс →

Алексей Губерман, руководитель SEO-отдела в «Ашманов и партнеры»

Продвижение банковских сайтов: что изменилось и почему SEO «как раньше» уже не работает?

Из года в год мы наблюдаем тенденцию на усложнение SEO: все большее количество бизнесовых, маркетинговых и поисковых факторов оказывают влияние на скорость и качество продвижения сайтов.

Для сайтов банковской ниши в 2022 году стратегия продвижения должна строиться с учетом следующих важных моментов:

коммерческого потенциала вашего сайта и сайтов конкурентов;

хороших внешних и внутренних поведенческих факторов;

качества продукта;

а также положительного репутационного фона.

Важно понимать, что до 2021 года продвижение сайтов банков, в основном, строилось на рекомендациях: технических, трафиковых, поведенческих, коммерческих, учёте тональности упоминаний банка и заполнении поисковой выдачи (SSO).

Однако в2021-2022 году ситуация изменилась: в ранжировании финансовых сайтов появились новые тенденции, связанные в том числе с введением новых алгоритмов поисковых систем.

Рассмотрим подробнее ниже, как сайтам банковской тематики выстраивать продвижение в поиске.

Возможно ли обойти агрегаторы и маркетплейсы в Яндексе?

С точки зрения коммерческого потенциала сайта Яндекс всё еще отдает предпочтение агрегаторам и маркетплейсам, то есть большим сайтам с широким ассортиментом.

Конкурировать по большинству запросов с такими сайтами не получится. Однако можно поработать над расширением ассортимента.

Так, мы рекомендуем указывать на коммерческих страницах максимально возможное количество услуг: например, отобразить на странице дебетовых карт все возможные их варианты, как это делает Альфа-банк.

Если стольких видов карт, кредитов или других услуг нет, создавайте страницы с узким интентом.

На рисунке представлено решение по кредитам: отображены кредиты на разные суммы, разные цели, возрастные группы, условия по срокам и так далее.

Создание таких страниц позволит не только увеличить ассортимент, но и закрыть узкие потребности пользователей, приведя их на целевую страницу.

Как заставить Google полюбить ваш сайт?

В отличие от Яндекса, Google чуть меньше ориентирован на ассортимент. Он отдает предпочтение сайтам, которые предоставляют наиболее достоверную, качественную, полезную информацию для пользователей.

С точки зрения поисковика, такую информацию дают сами банки, а не посредники-агрегаторы.

Этой поисковой системе надо показать, что банк качественный и ему можно доверять:

Это делают, прежде всего, через раздел «О компании» и работу с контентом.

Все эти реквизиты, свидетельства, юридические документы демонстрируют и поисковым роботам, и пользователям, что банк авторитетный и ему можно доверять.

Цены и тарифы — еще один обязательный элемент. Банк не всегда может указать точные суммы, потому что они рассчитываются индивидуально.

Поэтому хорошим решением станет такой сервис, как калькулятор, где пользователи смогут сами рассчитать ежемесячный платеж. Это заодно улучшит поведенческие свойства сайта. Люди будут смотреть, выбирать, двигать ползунки и проведут на сайте больше времени.

В частности, статьи должны быть созданы теми людьми, которые разбираются в банковских продуктах и деятельности. Экспертов надо представить на сайте с фото, с краткой биографической справкой, которая подтвердит профессионализм.

Не забывайте про обновления алгоритмов

В 2021 год Яндекс анонсировал расширение алгоритма Proxima: алгоритм был «размножен» на новые, дополнительные аспекты (сигналы) оценки качества и доверия пользователей «антикачество» и «профицит».

Если коротко, то алгоритм «антикачество» ставит под риск определенные типы недобросовестных сайтов: здесь в игру вступает всё, что касается репутации бренда, отзывов, информационного фона и так далее. Метрика «профицит» характеризует успешность решения задачи пользователями на вашем ресурсе.

Вычисляется она как сумма результатов взаимодействий с элементами поисковой выдачи. Успешные взаимодействия увеличивают профицит, не успешные — уменьшают. Подробнее о работе новых сигналов можно почитать в нашей статье.

Таким образом, поисковики обращают внимание не только на качество продукта, но и на то, как пользователь взаимодействует с банком, насколько качественно банк отрабатывает эту коммуникацию и по каким каналам.

Мы получаем целостную стратегию, которая включает в себя все детали: работы по сайту, работа с бизнес-процессами и поисковым пространством проводятся в рамках единого подхода, что повышает их общую эффективность.

Где искать дополнительные точки роста?

Что делать, если все описанные возможности исчерпаны и кажется, что продвижение уперлось в потолок? Есть ещё несколько возможностей.

Выход в регионы: сделайте на сайте страницы по услугам в конкретным регионах (по типу «Кредит наличными в Москве», «Кредит наличными в Туле» и так далее). Конечно, сначала надо провести аналитику и понимать, где есть отделения банка и откуда люди приходят на сайт.

Увеличение цитируемости: информируйте СМИ и профильные сайты о ваших новых продуктах, мотивируйте пользователей упоминать банк или его продукт. Это косвенно улучшает трафик на сайт.

Дополнительные сервисы: добавьте на сайт заказ билетов, бронь отелей и т.п. Так создается экосистема, в которую пользователи приходят не только для того, чтобы оформить кредит, например, на путешествие, но и чтобы найти дополнительную информацию.

Коллаборация с другими брендами и организациями. Пример: банк ВТБ в сотрудничестве с транспортом Москвы информирует о возможности оплаты проезда банковскими картами и о бонусах для держателей разных типов карт.

Это дополнительные инфоповоды, дополнительная реклама бренда. Они увеличивают прямой трафик на сайт и лиды, а также работает на имидж банка

Развитие блога на сайте. Если рассматривать карту пути пользователя, то первый этап — осознание потребности.

Пример: человеку нужен не кредит как таковой, а он хочет дом у моря, но для покупки нужен кредит. Если идти от ранней потребности, вы сможете предоставлять информацию по всем этапам воронки, привлекая и удерживая интерес пользователя.

Пример: мы работали с блогом на сайте банка Райффайзен. Статьи размещали, отталкиваясь от того, что интересно пользователю в финансовой сфере, опирались на информационные запросы.

Также мы оптимизировали тексты и добавляли элементы, которые соответствуют алгоритму YMYL Google. Нам удалось в несколько раз увеличить видимость сайта банка и трафик на сайт.

Выводы

Выводы по финансовой тематике можно сделать следующие: агрегаторы всё ещё являются доминаторами и самыми качественными ресурсами с точки зрения поисковых систем.

Но и для сайтов-банков есть положительная новость. Попасть в лидеры тематики можно, развивая экспертность и более качественно предоставляя информацию на сайте.

Обновленные алгоритмы Google и Яндекс как раз направлены на награду таких качественных сайтов, вызывающих доверие пользователей, хорошими позициями.

Кроме этого, в топ-10 Яндекса также появляются сайты банков, в первую очередь, за счет высокого уровня брендового трафика и развития сопроводительных продуктов.

Владимир Короленко, руководитель SEO-отдела в Kite

Мы работали с двумя банками (Тинькофф и ещё один NDA из ТОП-5) и увеличили им трафик по согласованным разделам в 6 раз.

Важные нюансы, с которыми столкнулись в этой тематике:

Повышенные требования к уровню аналитики на проекте. Необходимо чётко понимать причины роста или падения страниц, запросов и уметь донести до клиента важность внедрений в цифрах.

Важность коммуникаций с клиентом. Важно совмещение стратегии агентства с in-house командой. Чтобы агентство дополняло экспертизой и помогало руками, а in-house помогал с коммуникациями с отделами и доводил до внедрения.

Без отличного проджект-менеджера не обойтись, он связующее звено между SEO и клиентом. Он необходим для коммуникаций с продуктовым маркетингом на одном языке и координации ресурсов агентства, чтобы реализовать поставленные цели.

Поиск точек роста, которые не ограничиваются неохваченной семантикой. Подобные проекты уже, как правило, хорошо оптимизированы, и сложность работы с ними заключается в том, чтобы работать с ними не как с сайтом, а как с продуктом, и поиске тех способов дать целевой трафик, которые не будут противоречить видению развитию проекта клиентом.

Один из сайтов был реализован на технологии SPA. Cайтам на этой технологии всегда приходится уделять больше времени технической оптимизации: мониторинг корректного рендеринга и поиск критических ошибок, которые бы помешали корректной индексации.

Подробнее про один из кейсов, где мы показали пятикратный рост трафика на Тинькофф.Инвестициях вы можете почитать здесь.

Ольга Широкова, руководитель группы контекстной рекламы в

Контекстная реклама в сфере банковских услуг имеет свои определённые нюансы. Отрасль отличается жёсткой конкуренцией и достаточно высокими рекламными бюджетами.

Главные ошибки

Показывать рекламу абсолютно всем пользователям. Важно исключать аудитории на основе выгрузок из CRM клиента, которые не прошли внутренний скоринг банка. Так отсекаются пользователи, которых банк не одобрит к выдаче кредитов.

При оптимизации РК не учитывать данные внутренней статистики по конечным выдачам. Можно привести множество заявок и по относительно низкой стоимости, но бОльшая их часть не дойдет до получения кредита.

Важно учитывать не только данные по конечным выдачам, но и смотреть на промежуточный этап — одобрение. Так как заявки могут быть с низкой стоимостью, а одобрения — с высокой.

Недооценивать вклад медийной рекламы. Медийка существенно влияет на успех контекстной рекламы. Она работает на увеличение узнаваемости и впоследствии формирует спрос на бренд. Однако, такую рекламу нельзя оценивать, как performance — по тем же критериям и KPI. Так как задачи у обоих инструментов «в моменте» разные.

Недооценивать роль посадочных страниц. Можно настроить идеальные РК, но без хорошо проработанной посадочной все усилия будут напрасны.

Слишком мелкое «дробление» кампаний: на гео, по типам устройств и так далее. Сегодня в большинстве проектов используются конверсионные автостратегии. Их использование предполагает пересмотр структуры аккаунта. Если при этом «дробление» слишком мелкое, то статистика будет размыта, и стратегии станет сложно обучаться.

Лучшие практики

Каждому продукту — свой аккаунт. Это необходимо для эффективного управления бюджетом. Так как для сферы банковских услуг характерно строгое медиапланирование по всем продуктам.

Каждому типу семантики — своя отдельная РК. Исключением могут быть кампании в РСЯ, так как при использовании конверсионных автостратегий нужны собственные данные для обучения. Отдельные кампании тут будут менее эффективны.

Must have для любого банка — выкупать максимум брендового трафика. При одинаковых условиях (особенно по кредитам) крайне важно выкупать «своих». Иначе клиент попросту уйдет к конкуренту.

«Креативы «без воды»». Для кредитных продуктов важны конкретные цифры: размер ставки, размер кэшбэка по картам. Для инвестирования это надёжность и удобство.

Регулярно отслеживать выдачу и следить за конкурентами. Если у конкурента будут более выигрышные предложения, например, по количеству дней без процентов (для кредитных карт), то необходимо менять это УТП на другие преимущества.

«Держать руку на пульсе». Важно постоянно следить за трендами, за экономической обстановкой в стране и мире. Это необходимо для быстрого реагирования по расширению/исключению определенной семантики, площадок, внесения правок в тексты и так далее.

Регулярные тестирования. Это поможет оценить эффективность креативов. Зачастую какие-то гипотезы могут быть неочевидными, поэтому каждую нужно проверить тестом.

Тщательно подходить к выбору семантики. По кредитным продуктам важно внимательно отсеивать неплатежеспособную аудиторию по определённым запросам.

Например, «кредиты с высокой одобряемостью» / «получить кредит с плохой кредитной историей». Как правило подобная аудитория охотно оставляет заявки. Они выходят по приемлемой цене, но до конечных выдач доходят крайне редко, так как не проходят внутренний скоринг.

«Мастер кампаний, оказывается, работает!». На начальном этапе было много сомнений по поводу запуска этого инструмента для финсектора.

Смущало управление, например, отсутствие нормальной минусовки на поиске (сейчас Яндекс уже добавил такую возможность).

Но запрет рекламы в Google способствовал запуску теста инструмента Яндекса. По истечению теста результаты оказались хорошие, причем не только по первому этапу воронки — заявке, но и по одобрениям / выдачам.

Сейчас можно использовать мастер кампаний в полном объеме по всем банковским продуктам. Важно вовремя менять неэффективные элементы объявлений — от заголовков до изображений, а также не забывать про видео форматы.

Максим Рыбаков, проект-директор в Студия Чижова

Социальные сети — это современный и эффективный маркетинговый инструмент для банков, но при одном условии: SMM делается ради результата, а не просто чтобы был. Это важно.

А теперь подробнее о том, на что обратить основное внимание при продвижении бизнеса в банковской сфере.

Выстроите стратегию, которая решает бизнес-задачи

С помощью соцсетей можно решать две основные задачи бизнеса: улучшение имиджа и увеличение продаж. Стратегия может решать обе сразу, но что-то одно должно быть главным.

На первом плане либо снижение цены охвата, либо цены продажи.

Для банков непосредственные продажи в соцсетях могут иметь только косвенное значение из-за длинного периода созревания клиента и воронки, которая предполагает множество касаний с потенциальным покупателем банковских услуг. Влияние SMM на продажи в таких условиях очень сложно измерить.

Поэтому основная цель продвижения в соцсетях — это имидж и повышение узнаваемости. Привлекаем аудиторию, удерживаем при помощи контента, рассылок и различных игровых механик.

В этом плане, маскот «Сбера» Сберкот — шикарный пример SMM для банков. Используя различные игровые механики, они знакомят пользователей с банковскими продуктами, тем самым не напрягая и не перегружая их.

Работайте над созданием лояльного комьюнити

С точки зрения аудитории, банки вынуждены работать в достаточно токсичной среде. Финансы — очень чувствительная составляющая жизни современного человека, поэтому соцсети принимают на себя огромное количество негатива со стороны клиентов.

Лояльные пользователи соцсетей участвуют в дискуссиях, отвечают на вопросы других клиентов и в целом благотворно влияют на градус накала в комментариях.

И самое главное: лояльной аудитории проще продавать банковские услуги.

Чтобы повысить лояльность, можно разработать систему поощрения активных пользователей, стимулировать обсуждение различных вопросов на околофинансовую тематику, помогать пользователям решать проблемы с помощью социальных сетей.

Сложно придумать что-то хуже, чем просто закрыть комментарии и лишить подписчиков права голоса.

С помощью контента объедините пользователей соцсетей вокруг проблемы

Многие банковские сообщества в соцсетях пытаются создавать контент вокруг бренда.

Но.

Пользователей соцсетей объединяет не бренд, а решение общей проблемы. Сформулируйте проблему, вокруг которой будет создаваться сообщество.

Например:

развитие финансовой грамотности;

управление малым бизнесом;

инвестирование и сохранение финансов.

Весь контент в сообществе банка должен обращаться вокруг этой проблемы: вовлекайте людей в общение, рассказывайте о тех или иных ее аспектах, обучайте, как ее решить при помощи банковских продуктов.

Сергей Стукалов, директор практики digital-коммуникаций компании «Михайлов и Партнеры»

Сложившееся ситуация в экономике диктует банкам определенную логику продвижения в соцсетях:

Приоритет сервисной коммуникации над продажами. Пишем о том, что действительно нужно аудитории:

как переводить деньги родственникам, когда привычные системы отключают?

как сохранить доступ к приложению, если вы обслуживаетесь в санкционном банке?

где и как снять валюту?

Оптимизация расходов за счет собственных ресурсов. До последнего момента для многих банков не стоял вопрос, как оптимизировать расходы на привлечение аудитории в соцсетях.

Сейчас агентствам стало легче реализовать активации, например, из мобильного приложения и через смс перевести аудиторию на подписку в телеграм-канал. Результаты таких активаций экономят миллионы рублей рекламного бюджета.

Возрастает роль мониторинга и реагирования в соцсетях. Важно, оперативно решать клиентские кейсы, предлагая общественности результат.

Выстраивать и контролировать фон комментариев не только в корпоративных аккаунтов, но во всей банковской и финансовой тематике, где прямо не упоминается бренд, но возможно оставить там нужные смыслы.

Мария Фальчикова, Client Services Director в MediaGuru

Банковская сфера испытала довольно серьезные изменения в связи с последними событиями. Продуктовые линейки серьезно пересматривались, ставки по ним постоянно менялись. Что изменилось в наших сплитах инструментов и какие выводы мы сделали к сегодняшнему дню:

кардинально усилили кампании в оставшихся соцсетях (увеличили бюджет в 3 раза по сравнению с началом года). Видим, что на сегодняшний день MyTarget показывает результат значительно лучше, чем VK;

первое время опасались рекламировать потребительские кредиты, боялись поймать негатив аудитории к брендам банков из-за выросшей ставки. Однако интерес аудитории к кредитам ничуть не упал, цифры по количеству заявок мы видим аналогичные началу года. Здесь никаких изменений;

cтабильно хорошо во всех каналах работает look-a-like;

cоветуем обязательно использовать геопродукты (Яндекс Карты и 2GIS). Они отлично работают в банковской тематике.

Антон Рожков, ведущий интернет-маркетолог и аналитик в IT-Agency

Для финансовых B2B- и для B2C-продуктов нужны разные подходы.

Для b2b

Сейчас с брендовой рекламы приходят лиды с самой адекватной стоимостью. Эффективность таких кампании зависит от известности бренда. Понятно, что растить бренд — это долго и сложно.

При текущем уровне конкуренции это как минимум два года инвестиций, в течение которых стоимость лида будет снижаться.

Если говорить о продуктах, эффективнее всего продвигать открытие счёта. Но реклама будет работать в основном на тех, кто только-только зарегистрировал бизнес.

Здесь до сих пор дешёвыми каналами остаются прямые обзвоны и привлечение через партнёров. При запуске небрендовой рекламы важно отладить всю цепочку привлечения.

Короткая предыстория: в этом году команда Рейтинга Рунета провела десятки развернутых интервью с заказчиками digital-услуг. Мы хотели услышать, как клиенты выбирают подрядчиков (по ссылке — отдельная статья на Хабре с итогами).

Для многих опрошенных оказалось важным, чтобы будущий подрядчик имел подтверждённый опыт работы с компаниями, похожими на его бизнес по специфике и по размеру. Что логично.

По этой причине у Рейтинга Рунета появились тематические срезы (например, «рейтинг SEO-компаний, сотрудничающих с банками в 2022 году»), и поэтому мы сейчас делаем серию статей об отраслевой экспертизе: агентства могут поделиться опытом, а клиенты могут оценить, насколько подрядчик владеет темой.

Для сегодняшнего материала мы попросили агентства, у которых есть подтверждённый опыт работы с банковскими и финансовыми организациями дать практические советы по маркетингу и брендингу.

Содержание материала

Для клиентов: вам есть, что сказать или посоветовать подрядчикам? Напишите об этом в комментариях или на почту fomin@ratingruneta.ru.

Аналитические материалы Рейтинг Рунета публикует в блоге на VC и в телеграм-канале.

Подписчиков ждут статьи с анализом digital-рынка, советы по выбору и работе с подрядчиками, полезные инсайды для исполнителей.

Присоединяйтесь!

Создайте конкурс на workspace.ru – получите предложения от участников CMS Magazine по цене и срокам. Это бесплатно и займет 5 минут. В каталоге 15 617 диджитал-агентств, готовых вам помочь – выберите и сэкономьте до 30%.

Создать конкурс →

Алексей Губерман, руководитель SEO-отдела в «Ашманов и партнеры»

Продвижение банковских сайтов: что изменилось и почему SEO «как раньше» уже не работает?

Из года в год мы наблюдаем тенденцию на усложнение SEO: все большее количество бизнесовых, маркетинговых и поисковых факторов оказывают влияние на скорость и качество продвижения сайтов.

Для сайтов банковской ниши в 2022 году стратегия продвижения должна строиться с учетом следующих важных моментов:

коммерческого потенциала вашего сайта и сайтов конкурентов;

хороших внешних и внутренних поведенческих факторов;

качества продукта;

а также положительного репутационного фона.

Важно понимать, что до 2021 года продвижение сайтов банков, в основном, строилось на рекомендациях: технических, трафиковых, поведенческих, коммерческих, учёте тональности упоминаний банка и заполнении поисковой выдачи (SSO).

Однако в2021-2022 году ситуация изменилась: в ранжировании финансовых сайтов появились новые тенденции, связанные в том числе с введением новых алгоритмов поисковых систем.

Рассмотрим подробнее ниже, как сайтам банковской тематики выстраивать продвижение в поиске.

Возможно ли обойти агрегаторы и маркетплейсы в Яндексе?

С точки зрения коммерческого потенциала сайта Яндекс всё еще отдает предпочтение агрегаторам и маркетплейсам, то есть большим сайтам с широким ассортиментом.

Конкурировать по большинству запросов с такими сайтами не получится. Однако можно поработать над расширением ассортимента.

Так, мы рекомендуем указывать на коммерческих страницах максимально возможное количество услуг: например, отобразить на странице дебетовых карт все возможные их варианты, как это делает Альфа-банк.

Если стольких видов карт, кредитов или других услуг нет, создавайте страницы с узким интентом.

На рисунке представлено решение по кредитам: отображены кредиты на разные суммы, разные цели, возрастные группы, условия по срокам и так далее.

Создание таких страниц позволит не только увеличить ассортимент, но и закрыть узкие потребности пользователей, приведя их на целевую страницу.

Как заставить Google полюбить ваш сайт?

В отличие от Яндекса, Google чуть меньше ориентирован на ассортимент. Он отдает предпочтение сайтам, которые предоставляют наиболее достоверную, качественную, полезную информацию для пользователей.

С точки зрения поисковика, такую информацию дают сами банки, а не посредники-агрегаторы.

Этой поисковой системе надо показать, что банк качественный и ему можно доверять:

Это делают, прежде всего, через раздел «О компании» и работу с контентом.

Все эти реквизиты, свидетельства, юридические документы демонстрируют и поисковым роботам, и пользователям, что банк авторитетный и ему можно доверять.

Цены и тарифы — еще один обязательный элемент. Банк не всегда может указать точные суммы, потому что они рассчитываются индивидуально.

Поэтому хорошим решением станет такой сервис, как калькулятор, где пользователи смогут сами рассчитать ежемесячный платеж. Это заодно улучшит поведенческие свойства сайта. Люди будут смотреть, выбирать, двигать ползунки и проведут на сайте больше времени.

В частности, статьи должны быть созданы теми людьми, которые разбираются в банковских продуктах и деятельности. Экспертов надо представить на сайте с фото, с краткой биографической справкой, которая подтвердит профессионализм.

Не забывайте про обновления алгоритмов

В 2021 год Яндекс анонсировал расширение алгоритма Proxima: алгоритм был «размножен» на новые, дополнительные аспекты (сигналы) оценки качества и доверия пользователей «антикачество» и «профицит».

Если коротко, то алгоритм «антикачество» ставит под риск определенные типы недобросовестных сайтов: здесь в игру вступает всё, что касается репутации бренда, отзывов, информационного фона и так далее. Метрика «профицит» характеризует успешность решения задачи пользователями на вашем ресурсе.

Вычисляется она как сумма результатов взаимодействий с элементами поисковой выдачи. Успешные взаимодействия увеличивают профицит, не успешные — уменьшают. Подробнее о работе новых сигналов можно почитать в нашей статье.

Таким образом, поисковики обращают внимание не только на качество продукта, но и на то, как пользователь взаимодействует с банком, насколько качественно банк отрабатывает эту коммуникацию и по каким каналам.

Мы получаем целостную стратегию, которая включает в себя все детали: работы по сайту, работа с бизнес-процессами и поисковым пространством проводятся в рамках единого подхода, что повышает их общую эффективность.

Где искать дополнительные точки роста?

Что делать, если все описанные возможности исчерпаны и кажется, что продвижение уперлось в потолок? Есть ещё несколько возможностей.

Выход в регионы: сделайте на сайте страницы по услугам в конкретным регионах (по типу «Кредит наличными в Москве», «Кредит наличными в Туле» и так далее). Конечно, сначала надо провести аналитику и понимать, где есть отделения банка и откуда люди приходят на сайт.

Увеличение цитируемости: информируйте СМИ и профильные сайты о ваших новых продуктах, мотивируйте пользователей упоминать банк или его продукт. Это косвенно улучшает трафик на сайт.

Дополнительные сервисы: добавьте на сайт заказ билетов, бронь отелей и т.п. Так создается экосистема, в которую пользователи приходят не только для того, чтобы оформить кредит, например, на путешествие, но и чтобы найти дополнительную информацию.

Коллаборация с другими брендами и организациями. Пример: банк ВТБ в сотрудничестве с транспортом Москвы информирует о возможности оплаты проезда банковскими картами и о бонусах для держателей разных типов карт.

Это дополнительные инфоповоды, дополнительная реклама бренда. Они увеличивают прямой трафик на сайт и лиды, а также работает на имидж банка

Развитие блога на сайте. Если рассматривать карту пути пользователя, то первый этап — осознание потребности.

Пример: человеку нужен не кредит как таковой, а он хочет дом у моря, но для покупки нужен кредит. Если идти от ранней потребности, вы сможете предоставлять информацию по всем этапам воронки, привлекая и удерживая интерес пользователя.

Пример: мы работали с блогом на сайте банка Райффайзен. Статьи размещали, отталкиваясь от того, что интересно пользователю в финансовой сфере, опирались на информационные запросы.

Также мы оптимизировали тексты и добавляли элементы, которые соответствуют алгоритму YMYL Google. Нам удалось в несколько раз увеличить видимость сайта банка и трафик на сайт.

Выводы

Выводы по финансовой тематике можно сделать следующие: агрегаторы всё ещё являются доминаторами и самыми качественными ресурсами с точки зрения поисковых систем.

Но и для сайтов-банков есть положительная новость. Попасть в лидеры тематики можно, развивая экспертность и более качественно предоставляя информацию на сайте.

Обновленные алгоритмы Google и Яндекс как раз направлены на награду таких качественных сайтов, вызывающих доверие пользователей, хорошими позициями.

Кроме этого, в топ-10 Яндекса также появляются сайты банков, в первую очередь, за счет высокого уровня брендового трафика и развития сопроводительных продуктов.

Владимир Короленко, руководитель SEO-отдела в Kite

Мы работали с двумя банками (Тинькофф и ещё один NDA из ТОП-5) и увеличили им трафик по согласованным разделам в 6 раз.

Важные нюансы, с которыми столкнулись в этой тематике:

Повышенные требования к уровню аналитики на проекте. Необходимо чётко понимать причины роста или падения страниц, запросов и уметь донести до клиента важность внедрений в цифрах.

Важность коммуникаций с клиентом. Важно совмещение стратегии агентства с in-house командой. Чтобы агентство дополняло экспертизой и помогало руками, а in-house помогал с коммуникациями с отделами и доводил до внедрения.

Без отличного проджект-менеджера не обойтись, он связующее звено между SEO и клиентом. Он необходим для коммуникаций с продуктовым маркетингом на одном языке и координации ресурсов агентства, чтобы реализовать поставленные цели.

Поиск точек роста, которые не ограничиваются неохваченной семантикой. Подобные проекты уже, как правило, хорошо оптимизированы, и сложность работы с ними заключается в том, чтобы работать с ними не как с сайтом, а как с продуктом, и поиске тех способов дать целевой трафик, которые не будут противоречить видению развитию проекта клиентом.

Один из сайтов был реализован на технологии SPA. Cайтам на этой технологии всегда приходится уделять больше времени технической оптимизации: мониторинг корректного рендеринга и поиск критических ошибок, которые бы помешали корректной индексации.

Подробнее про один из кейсов, где мы показали пятикратный рост трафика на Тинькофф.Инвестициях вы можете почитать здесь.

Ольга Широкова, руководитель группы контекстной рекламы в

Контекстная реклама в сфере банковских услуг имеет свои определённые нюансы. Отрасль отличается жёсткой конкуренцией и достаточно высокими рекламными бюджетами.

Главные ошибки

Показывать рекламу абсолютно всем пользователям. Важно исключать аудитории на основе выгрузок из CRM клиента, которые не прошли внутренний скоринг банка. Так отсекаются пользователи, которых банк не одобрит к выдаче кредитов.

При оптимизации РК не учитывать данные внутренней статистики по конечным выдачам. Можно привести множество заявок и по относительно низкой стоимости, но бОльшая их часть не дойдет до получения кредита.

Важно учитывать не только данные по конечным выдачам, но и смотреть на промежуточный этап — одобрение. Так как заявки могут быть с низкой стоимостью, а одобрения — с высокой.

Недооценивать вклад медийной рекламы. Медийка существенно влияет на успех контекстной рекламы. Она работает на увеличение узнаваемости и впоследствии формирует спрос на бренд. Однако, такую рекламу нельзя оценивать, как performance — по тем же критериям и KPI. Так как задачи у обоих инструментов «в моменте» разные.

Недооценивать роль посадочных страниц. Можно настроить идеальные РК, но без хорошо проработанной посадочной все усилия будут напрасны.

Слишком мелкое «дробление» кампаний: на гео, по типам устройств и так далее. Сегодня в большинстве проектов используются конверсионные автостратегии. Их использование предполагает пересмотр структуры аккаунта. Если при этом «дробление» слишком мелкое, то статистика будет размыта, и стратегии станет сложно обучаться.

Лучшие практики

Каждому продукту — свой аккаунт. Это необходимо для эффективного управления бюджетом. Так как для сферы банковских услуг характерно строгое медиапланирование по всем продуктам.

Каждому типу семантики — своя отдельная РК. Исключением могут быть кампании в РСЯ, так как при использовании конверсионных автостратегий нужны собственные данные для обучения. Отдельные кампании тут будут менее эффективны.

Must have для любого банка — выкупать максимум брендового трафика. При одинаковых условиях (особенно по кредитам) крайне важно выкупать «своих». Иначе клиент попросту уйдет к конкуренту.

«Креативы «без воды»». Для кредитных продуктов важны конкретные цифры: размер ставки, размер кэшбэка по картам. Для инвестирования это надёжность и удобство.

Регулярно отслеживать выдачу и следить за конкурентами. Если у конкурента будут более выигрышные предложения, например, по количеству дней без процентов (для кредитных карт), то необходимо менять это УТП на другие преимущества.

«Держать руку на пульсе». Важно постоянно следить за трендами, за экономической обстановкой в стране и мире. Это необходимо для быстрого реагирования по расширению/исключению определенной семантики, площадок, внесения правок в тексты и так далее.

Регулярные тестирования. Это поможет оценить эффективность креативов. Зачастую какие-то гипотезы могут быть неочевидными, поэтому каждую нужно проверить тестом.

Тщательно подходить к выбору семантики. По кредитным продуктам важно внимательно отсеивать неплатежеспособную аудиторию по определённым запросам.

Например, «кредиты с высокой одобряемостью» / «получить кредит с плохой кредитной историей». Как правило подобная аудитория охотно оставляет заявки. Они выходят по приемлемой цене, но до конечных выдач доходят крайне редко, так как не проходят внутренний скоринг.

«Мастер кампаний, оказывается, работает!». На начальном этапе было много сомнений по поводу запуска этого инструмента для финсектора.

Смущало управление, например, отсутствие нормальной минусовки на поиске (сейчас Яндекс уже добавил такую возможность).

Но запрет рекламы в Google способствовал запуску теста инструмента Яндекса. По истечению теста результаты оказались хорошие, причем не только по первому этапу воронки — заявке, но и по одобрениям / выдачам.

Сейчас можно использовать мастер кампаний в полном объеме по всем банковским продуктам. Важно вовремя менять неэффективные элементы объявлений — от заголовков до изображений, а также не забывать про видео форматы.

Максим Рыбаков, проект-директор в Студия Чижова

Социальные сети — это современный и эффективный маркетинговый инструмент для банков, но при одном условии: SMM делается ради результата, а не просто чтобы был. Это важно.

А теперь подробнее о том, на что обратить основное внимание при продвижении бизнеса в банковской сфере.

Выстроите стратегию, которая решает бизнес-задачи

С помощью соцсетей можно решать две основные задачи бизнеса: улучшение имиджа и увеличение продаж. Стратегия может решать обе сразу, но что-то одно должно быть главным.

На первом плане либо снижение цены охвата, либо цены продажи.

Для банков непосредственные продажи в соцсетях могут иметь только косвенное значение из-за длинного периода созревания клиента и воронки, которая предполагает множество касаний с потенциальным покупателем банковских услуг. Влияние SMM на продажи в таких условиях очень сложно измерить.

Поэтому основная цель продвижения в соцсетях — это имидж и повышение узнаваемости. Привлекаем аудиторию, удерживаем при помощи контента, рассылок и различных игровых механик.

В этом плане, маскот «Сбера» Сберкот — шикарный пример SMM для банков. Используя различные игровые механики, они знакомят пользователей с банковскими продуктами, тем самым не напрягая и не перегружая их.

Работайте над созданием лояльного комьюнити

С точки зрения аудитории, банки вынуждены работать в достаточно токсичной среде. Финансы — очень чувствительная составляющая жизни современного человека, поэтому соцсети принимают на себя огромное количество негатива со стороны клиентов.

Лояльные пользователи соцсетей участвуют в дискуссиях, отвечают на вопросы других клиентов и в целом благотворно влияют на градус накала в комментариях.

И самое главное: лояльной аудитории проще продавать банковские услуги.

Чтобы повысить лояльность, можно разработать систему поощрения активных пользователей, стимулировать обсуждение различных вопросов на околофинансовую тематику, помогать пользователям решать проблемы с помощью социальных сетей.

Сложно придумать что-то хуже, чем просто закрыть комментарии и лишить подписчиков права голоса.

С помощью контента объедините пользователей соцсетей вокруг проблемы

Многие банковские сообщества в соцсетях пытаются создавать контент вокруг бренда.

Но.

Пользователей соцсетей объединяет не бренд, а решение общей проблемы. Сформулируйте проблему, вокруг которой будет создаваться сообщество.

Например:

развитие финансовой грамотности;

управление малым бизнесом;

инвестирование и сохранение финансов.

Весь контент в сообществе банка должен обращаться вокруг этой проблемы: вовлекайте людей в общение, рассказывайте о тех или иных ее аспектах, обучайте, как ее решить при помощи банковских продуктов.

Сергей Стукалов, директор практики digital-коммуникаций компании «Михайлов и Партнеры»

Сложившееся ситуация в экономике диктует банкам определенную логику продвижения в соцсетях:

Приоритет сервисной коммуникации над продажами. Пишем о том, что действительно нужно аудитории:

как переводить деньги родственникам, когда привычные системы отключают?

как сохранить доступ к приложению, если вы обслуживаетесь в санкционном банке?

где и как снять валюту?

Оптимизация расходов за счет собственных ресурсов. До последнего момента для многих банков не стоял вопрос, как оптимизировать расходы на привлечение аудитории в соцсетях.

Сейчас агентствам стало легче реализовать активации, например, из мобильного приложения и через смс перевести аудиторию на подписку в телеграм-канал. Результаты таких активаций экономят миллионы рублей рекламного бюджета.

Возрастает роль мониторинга и реагирования в соцсетях. Важно, оперативно решать клиентские кейсы, предлагая общественности результат.

Выстраивать и контролировать фон комментариев не только в корпоративных аккаунтов, но во всей банковской и финансовой тематике, где прямо не упоминается бренд, но возможно оставить там нужные смыслы.

Мария Фальчикова, Client Services Director в MediaGuru

Банковская сфера испытала довольно серьезные изменения в связи с последними событиями. Продуктовые линейки серьезно пересматривались, ставки по ним постоянно менялись. Что изменилось в наших сплитах инструментов и какие выводы мы сделали к сегодняшнему дню:

кардинально усилили кампании в оставшихся соцсетях (увеличили бюджет в 3 раза по сравнению с началом года). Видим, что на сегодняшний день MyTarget показывает результат значительно лучше, чем VK;

первое время опасались рекламировать потребительские кредиты, боялись поймать негатив аудитории к брендам банков из-за выросшей ставки. Однако интерес аудитории к кредитам ничуть не упал, цифры по количеству заявок мы видим аналогичные началу года. Здесь никаких изменений;

cтабильно хорошо во всех каналах работает look-a-like;

cоветуем обязательно использовать геопродукты (Яндекс Карты и 2GIS). Они отлично работают в банковской тематике.

Антон Рожков, ведущий интернет-маркетолог и аналитик в IT-Agency

Для финансовых B2B- и для B2C-продуктов нужны разные подходы.

Для b2b

Сейчас с брендовой рекламы приходят лиды с самой адекватной стоимостью. Эффективность таких кампании зависит от известности бренда. Понятно, что растить бренд — это долго и сложно.

При текущем уровне конкуренции это как минимум два года инвестиций, в течение которых стоимость лида будет снижаться.

Если говорить о продуктах, эффективнее всего продвигать открытие счёта. Но реклама будет работать в основном на тех, кто только-только зарегистрировал бизнес.

Здесь до сих пор дешёвыми каналами остаются прямые обзвоны и привлечение через партнёров. При запуске небрендовой рекламы важно отладить всю цепочку привлечения.

Короткая предыстория: в этом году команда Рейтинга Рунета провела десятки развернутых интервью с заказчиками digital-услуг. Мы хотели услышать, как клиенты выбирают подрядчиков (по ссылке — отдельная статья на Хабре с итогами).

Для многих опрошенных оказалось важным, чтобы будущий подрядчик имел подтверждённый опыт работы с компаниями, похожими на его бизнес по специфике и по размеру. Что логично.

По этой причине у Рейтинга Рунета появились тематические срезы (например, «рейтинг SEO-компаний, сотрудничающих с банками в 2022 году»), и поэтому мы сейчас делаем серию статей об отраслевой экспертизе: агентства могут поделиться опытом, а клиенты могут оценить, насколько подрядчик владеет темой.

Для сегодняшнего материала мы попросили агентства, у которых есть подтверждённый опыт работы с банковскими и финансовыми организациями дать практические советы по маркетингу и брендингу.

Содержание материала

Для клиентов: вам есть, что сказать или посоветовать подрядчикам? Напишите об этом в комментариях или на почту fomin@ratingruneta.ru.

Аналитические материалы Рейтинг Рунета публикует в блоге на VC и в телеграм-канале.

Подписчиков ждут статьи с анализом digital-рынка, советы по выбору и работе с подрядчиками, полезные инсайды для исполнителей.

Присоединяйтесь!

Создайте конкурс на workspace.ru – получите предложения от участников CMS Magazine по цене и срокам. Это бесплатно и займет 5 минут. В каталоге 15 617 диджитал-агентств, готовых вам помочь – выберите и сэкономьте до 30%.

Создать конкурс →

Алексей Губерман, руководитель SEO-отдела в «Ашманов и партнеры»

Продвижение банковских сайтов: что изменилось и почему SEO «как раньше» уже не работает?

Из года в год мы наблюдаем тенденцию на усложнение SEO: все большее количество бизнесовых, маркетинговых и поисковых факторов оказывают влияние на скорость и качество продвижения сайтов.

Для сайтов банковской ниши в 2022 году стратегия продвижения должна строиться с учетом следующих важных моментов:

коммерческого потенциала вашего сайта и сайтов конкурентов;

хороших внешних и внутренних поведенческих факторов;

качества продукта;

а также положительного репутационного фона.

Важно понимать, что до 2021 года продвижение сайтов банков, в основном, строилось на рекомендациях: технических, трафиковых, поведенческих, коммерческих, учёте тональности упоминаний банка и заполнении поисковой выдачи (SSO).

Однако в2021-2022 году ситуация изменилась: в ранжировании финансовых сайтов появились новые тенденции, связанные в том числе с введением новых алгоритмов поисковых систем.

Рассмотрим подробнее ниже, как сайтам банковской тематики выстраивать продвижение в поиске.

Возможно ли обойти агрегаторы и маркетплейсы в Яндексе?

С точки зрения коммерческого потенциала сайта Яндекс всё еще отдает предпочтение агрегаторам и маркетплейсам, то есть большим сайтам с широким ассортиментом.

Конкурировать по большинству запросов с такими сайтами не получится. Однако можно поработать над расширением ассортимента.

Так, мы рекомендуем указывать на коммерческих страницах максимально возможное количество услуг: например, отобразить на странице дебетовых карт все возможные их варианты, как это делает Альфа-банк.

Если стольких видов карт, кредитов или других услуг нет, создавайте страницы с узким интентом.

На рисунке представлено решение по кредитам: отображены кредиты на разные суммы, разные цели, возрастные группы, условия по срокам и так далее.

Создание таких страниц позволит не только увеличить ассортимент, но и закрыть узкие потребности пользователей, приведя их на целевую страницу.

Как заставить Google полюбить ваш сайт?

В отличие от Яндекса, Google чуть меньше ориентирован на ассортимент. Он отдает предпочтение сайтам, которые предоставляют наиболее достоверную, качественную, полезную информацию для пользователей.

С точки зрения поисковика, такую информацию дают сами банки, а не посредники-агрегаторы.

Этой поисковой системе надо показать, что банк качественный и ему можно доверять:

Это делают, прежде всего, через раздел «О компании» и работу с контентом.

Все эти реквизиты, свидетельства, юридические документы демонстрируют и поисковым роботам, и пользователям, что банк авторитетный и ему можно доверять.

Цены и тарифы — еще один обязательный элемент. Банк не всегда может указать точные суммы, потому что они рассчитываются индивидуально.

Поэтому хорошим решением станет такой сервис, как калькулятор, где пользователи смогут сами рассчитать ежемесячный платеж. Это заодно улучшит поведенческие свойства сайта. Люди будут смотреть, выбирать, двигать ползунки и проведут на сайте больше времени.

В частности, статьи должны быть созданы теми людьми, которые разбираются в банковских продуктах и деятельности. Экспертов надо представить на сайте с фото, с краткой биографической справкой, которая подтвердит профессионализм.

Не забывайте про обновления алгоритмов

В 2021 год Яндекс анонсировал расширение алгоритма Proxima: алгоритм был «размножен» на новые, дополнительные аспекты (сигналы) оценки качества и доверия пользователей «антикачество» и «профицит».

Если коротко, то алгоритм «антикачество» ставит под риск определенные типы недобросовестных сайтов: здесь в игру вступает всё, что касается репутации бренда, отзывов, информационного фона и так далее. Метрика «профицит» характеризует успешность решения задачи пользователями на вашем ресурсе.

Вычисляется она как сумма результатов взаимодействий с элементами поисковой выдачи. Успешные взаимодействия увеличивают профицит, не успешные — уменьшают. Подробнее о работе новых сигналов можно почитать в нашей статье.

Таким образом, поисковики обращают внимание не только на качество продукта, но и на то, как пользователь взаимодействует с банком, насколько качественно банк отрабатывает эту коммуникацию и по каким каналам.

Мы получаем целостную стратегию, которая включает в себя все детали: работы по сайту, работа с бизнес-процессами и поисковым пространством проводятся в рамках единого подхода, что повышает их общую эффективность.

Где искать дополнительные точки роста?

Что делать, если все описанные возможности исчерпаны и кажется, что продвижение уперлось в потолок? Есть ещё несколько возможностей.

Выход в регионы: сделайте на сайте страницы по услугам в конкретным регионах (по типу «Кредит наличными в Москве», «Кредит наличными в Туле» и так далее). Конечно, сначала надо провести аналитику и понимать, где есть отделения банка и откуда люди приходят на сайт.

Увеличение цитируемости: информируйте СМИ и профильные сайты о ваших новых продуктах, мотивируйте пользователей упоминать банк или его продукт. Это косвенно улучшает трафик на сайт.

Дополнительные сервисы: добавьте на сайт заказ билетов, бронь отелей и т.п. Так создается экосистема, в которую пользователи приходят не только для того, чтобы оформить кредит, например, на путешествие, но и чтобы найти дополнительную информацию.

Коллаборация с другими брендами и организациями. Пример: банк ВТБ в сотрудничестве с транспортом Москвы информирует о возможности оплаты проезда банковскими картами и о бонусах для держателей разных типов карт.

Это дополнительные инфоповоды, дополнительная реклама бренда. Они увеличивают прямой трафик на сайт и лиды, а также работает на имидж банка

Развитие блога на сайте. Если рассматривать карту пути пользователя, то первый этап — осознание потребности.

Пример: человеку нужен не кредит как таковой, а он хочет дом у моря, но для покупки нужен кредит. Если идти от ранней потребности, вы сможете предоставлять информацию по всем этапам воронки, привлекая и удерживая интерес пользователя.

Пример: мы работали с блогом на сайте банка Райффайзен. Статьи размещали, отталкиваясь от того, что интересно пользователю в финансовой сфере, опирались на информационные запросы.

Также мы оптимизировали тексты и добавляли элементы, которые соответствуют алгоритму YMYL Google. Нам удалось в несколько раз увеличить видимость сайта банка и трафик на сайт.

Выводы

Выводы по финансовой тематике можно сделать следующие: агрегаторы всё ещё являются доминаторами и самыми качественными ресурсами с точки зрения поисковых систем.

Но и для сайтов-банков есть положительная новость. Попасть в лидеры тематики можно, развивая экспертность и более качественно предоставляя информацию на сайте.

Обновленные алгоритмы Google и Яндекс как раз направлены на награду таких качественных сайтов, вызывающих доверие пользователей, хорошими позициями.

Кроме этого, в топ-10 Яндекса также появляются сайты банков, в первую очередь, за счет высокого уровня брендового трафика и развития сопроводительных продуктов.

Владимир Короленко, руководитель SEO-отдела в Kite

Мы работали с двумя банками (Тинькофф и ещё один NDA из ТОП-5) и увеличили им трафик по согласованным разделам в 6 раз.

Важные нюансы, с которыми столкнулись в этой тематике:

Повышенные требования к уровню аналитики на проекте. Необходимо чётко понимать причины роста или падения страниц, запросов и уметь донести до клиента важность внедрений в цифрах.

Важность коммуникаций с клиентом. Важно совмещение стратегии агентства с in-house командой. Чтобы агентство дополняло экспертизой и помогало руками, а in-house помогал с коммуникациями с отделами и доводил до внедрения.

Без отличного проджект-менеджера не обойтись, он связующее звено между SEO и клиентом. Он необходим для коммуникаций с продуктовым маркетингом на одном языке и координации ресурсов агентства, чтобы реализовать поставленные цели.

Поиск точек роста, которые не ограничиваются неохваченной семантикой. Подобные проекты уже, как правило, хорошо оптимизированы, и сложность работы с ними заключается в том, чтобы работать с ними не как с сайтом, а как с продуктом, и поиске тех способов дать целевой трафик, которые не будут противоречить видению развитию проекта клиентом.

Один из сайтов был реализован на технологии SPA. Cайтам на этой технологии всегда приходится уделять больше времени технической оптимизации: мониторинг корректного рендеринга и поиск критических ошибок, которые бы помешали корректной индексации.

Подробнее про один из кейсов, где мы показали пятикратный рост трафика на Тинькофф.Инвестициях вы можете почитать здесь.

Ольга Широкова, руководитель группы контекстной рекламы в

Контекстная реклама в сфере банковских услуг имеет свои определённые нюансы. Отрасль отличается жёсткой конкуренцией и достаточно высокими рекламными бюджетами.

Главные ошибки

Показывать рекламу абсолютно всем пользователям. Важно исключать аудитории на основе выгрузок из CRM клиента, которые не прошли внутренний скоринг банка. Так отсекаются пользователи, которых банк не одобрит к выдаче кредитов.

При оптимизации РК не учитывать данные внутренней статистики по конечным выдачам. Можно привести множество заявок и по относительно низкой стоимости, но бОльшая их часть не дойдет до получения кредита.

Важно учитывать не только данные по конечным выдачам, но и смотреть на промежуточный этап — одобрение. Так как заявки могут быть с низкой стоимостью, а одобрения — с высокой.

Недооценивать вклад медийной рекламы. Медийка существенно влияет на успех контекстной рекламы. Она работает на увеличение узнаваемости и впоследствии формирует спрос на бренд. Однако, такую рекламу нельзя оценивать, как performance — по тем же критериям и KPI. Так как задачи у обоих инструментов «в моменте» разные.

Недооценивать роль посадочных страниц. Можно настроить идеальные РК, но без хорошо проработанной посадочной все усилия будут напрасны.

Слишком мелкое «дробление» кампаний: на гео, по типам устройств и так далее. Сегодня в большинстве проектов используются конверсионные автостратегии. Их использование предполагает пересмотр структуры аккаунта. Если при этом «дробление» слишком мелкое, то статистика будет размыта, и стратегии станет сложно обучаться.

Лучшие практики

Каждому продукту — свой аккаунт. Это необходимо для эффективного управления бюджетом. Так как для сферы банковских услуг характерно строгое медиапланирование по всем продуктам.

Каждому типу семантики — своя отдельная РК. Исключением могут быть кампании в РСЯ, так как при использовании конверсионных автостратегий нужны собственные данные для обучения. Отдельные кампании тут будут менее эффективны.

Must have для любого банка — выкупать максимум брендового трафика. При одинаковых условиях (особенно по кредитам) крайне важно выкупать «своих». Иначе клиент попросту уйдет к конкуренту.

«Креативы «без воды»». Для кредитных продуктов важны конкретные цифры: размер ставки, размер кэшбэка по картам. Для инвестирования это надёжность и удобство.

Регулярно отслеживать выдачу и следить за конкурентами. Если у конкурента будут более выигрышные предложения, например, по количеству дней без процентов (для кредитных карт), то необходимо менять это УТП на другие преимущества.

«Держать руку на пульсе». Важно постоянно следить за трендами, за экономической обстановкой в стране и мире. Это необходимо для быстрого реагирования по расширению/исключению определенной семантики, площадок, внесения правок в тексты и так далее.

Регулярные тестирования. Это поможет оценить эффективность креативов. Зачастую какие-то гипотезы могут быть неочевидными, поэтому каждую нужно проверить тестом.

Тщательно подходить к выбору семантики. По кредитным продуктам важно внимательно отсеивать неплатежеспособную аудиторию по определённым запросам.

Например, «кредиты с высокой одобряемостью» / «получить кредит с плохой кредитной историей». Как правило подобная аудитория охотно оставляет заявки. Они выходят по приемлемой цене, но до конечных выдач доходят крайне редко, так как не проходят внутренний скоринг.

«Мастер кампаний, оказывается, работает!». На начальном этапе было много сомнений по поводу запуска этого инструмента для финсектора.

Смущало управление, например, отсутствие нормальной минусовки на поиске (сейчас Яндекс уже добавил такую возможность).

Но запрет рекламы в Google способствовал запуску теста инструмента Яндекса. По истечению теста результаты оказались хорошие, причем не только по первому этапу воронки — заявке, но и по одобрениям / выдачам.

Сейчас можно использовать мастер кампаний в полном объеме по всем банковским продуктам. Важно вовремя менять неэффективные элементы объявлений — от заголовков до изображений, а также не забывать про видео форматы.

Максим Рыбаков, проект-директор в Студия Чижова

Социальные сети — это современный и эффективный маркетинговый инструмент для банков, но при одном условии: SMM делается ради результата, а не просто чтобы был. Это важно.

А теперь подробнее о том, на что обратить основное внимание при продвижении бизнеса в банковской сфере.

Выстроите стратегию, которая решает бизнес-задачи

С помощью соцсетей можно решать две основные задачи бизнеса: улучшение имиджа и увеличение продаж. Стратегия может решать обе сразу, но что-то одно должно быть главным.

На первом плане либо снижение цены охвата, либо цены продажи.

Для банков непосредственные продажи в соцсетях могут иметь только косвенное значение из-за длинного периода созревания клиента и воронки, которая предполагает множество касаний с потенциальным покупателем банковских услуг. Влияние SMM на продажи в таких условиях очень сложно измерить.

Поэтому основная цель продвижения в соцсетях — это имидж и повышение узнаваемости. Привлекаем аудиторию, удерживаем при помощи контента, рассылок и различных игровых механик.

В этом плане, маскот «Сбера» Сберкот — шикарный пример SMM для банков. Используя различные игровые механики, они знакомят пользователей с банковскими продуктами, тем самым не напрягая и не перегружая их.

Работайте над созданием лояльного комьюнити

С точки зрения аудитории, банки вынуждены работать в достаточно токсичной среде. Финансы — очень чувствительная составляющая жизни современного человека, поэтому соцсети принимают на себя огромное количество негатива со стороны клиентов.

Лояльные пользователи соцсетей участвуют в дискуссиях, отвечают на вопросы других клиентов и в целом благотворно влияют на градус накала в комментариях.

И самое главное: лояльной аудитории проще продавать банковские услуги.

Чтобы повысить лояльность, можно разработать систему поощрения активных пользователей, стимулировать обсуждение различных вопросов на околофинансовую тематику, помогать пользователям решать проблемы с помощью социальных сетей.

Сложно придумать что-то хуже, чем просто закрыть комментарии и лишить подписчиков права голоса.

С помощью контента объедините пользователей соцсетей вокруг проблемы

Многие банковские сообщества в соцсетях пытаются создавать контент вокруг бренда.

Но.

Пользователей соцсетей объединяет не бренд, а решение общей проблемы. Сформулируйте проблему, вокруг которой будет создаваться сообщество.

Например:

развитие финансовой грамотности;

управление малым бизнесом;

инвестирование и сохранение финансов.

Весь контент в сообществе банка должен обращаться вокруг этой проблемы: вовлекайте людей в общение, рассказывайте о тех или иных ее аспектах, обучайте, как ее решить при помощи банковских продуктов.

Сергей Стукалов, директор практики digital-коммуникаций компании «Михайлов и Партнеры»

Сложившееся ситуация в экономике диктует банкам определенную логику продвижения в соцсетях:

Приоритет сервисной коммуникации над продажами. Пишем о том, что действительно нужно аудитории:

как переводить деньги родственникам, когда привычные системы отключают?

как сохранить доступ к приложению, если вы обслуживаетесь в санкционном банке?

где и как снять валюту?

Оптимизация расходов за счет собственных ресурсов. До последнего момента для многих банков не стоял вопрос, как оптимизировать расходы на привлечение аудитории в соцсетях.